8月18日、19日、22日,恒指涨跌分别为-0.8%、0.05%、-0.42%,腾讯分别为3%、0.77%、-1.46%,市值重返三万亿港元附近。这表明腾讯17日发布财报后,市场情绪总体趋向稳定。

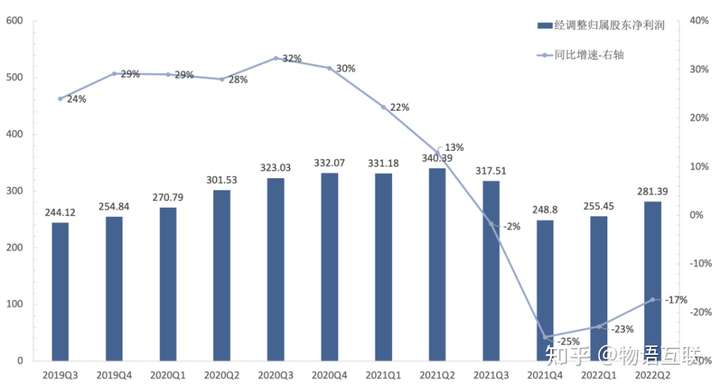

财报显示,2022年第二季度,腾讯实现营收1340亿元,同比下降3%,为有史以来首次负增长;净利润(Non-IFRS)281.39亿元,同比下降17%,跌幅连续两个季度收窄。

今年上半年,腾讯实现营收2695.05亿元,同比下降1%,净利润(Non-IFRS)537 亿元,同比下降 20%。

本季腾讯增值服务业务收入同比下滑不足0.5%至人民币716.83亿元,其中游戏同比负增长1%,至425亿元,但社交网络同比增长1%至292亿元。

以此相对应的是,阿里中国商业同期(自然年)也下滑1%,这是其上市以来的首次收缩。

事实上,在宏观经济增长承压,互联网行业下行的背景下,两家的主营业务二季度均有所收缩。但值得注意的是,跌幅均未超1%。

短期不利因素的冲击,并不能改变两家互联网龙头企业今年以来的企稳筑底之势。

同时财报也出现了许多积极信号。金融科技与企业服务营收占比进一步巩固,视频号有望担起微信商业化重任,研发投入持续上升营销费用收窄,降本增效实现超预期的净利润(Non-IFRS)水平等等。

但从更长周期来看,腾讯还需要本质上的新增量,打开发展新格局。

正如2018年腾讯“930”变革,不但实现了由C端向B端延伸的战略目标,也令股价在两年多的时间里,一路飙升至747.1港元。

今天,腾讯股价已由最高点跌去近60%,经营环境面临多重困境,多项业绩指标持续下滑。腾讯,是否需要再次变革?

01 变革已在实质上推进

回顾去年以来腾讯的变化,就会发现变革早已在实质上推进。如资本层面拆解派息,业务方面持续“砍亏留盈”,优化人事绩效考核等。

本次财报,更像是一个阶段性的总结,主要体现在“降本增效”上。核心财务指标如毛利率、费用支出、净利润(Non-IFRS)均有不俗表现。

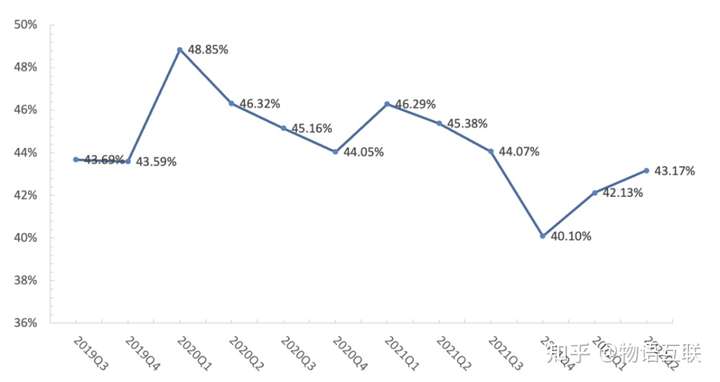

腾讯近年来毛利率一直稳定在40%以上。虽然去年Q2以来营收增长一直受到抑制,但通过对广告业务的内容成本优化、缩减亏损的金融与企服项目,自研上云三年也累计节省成本30亿元,营业成本环比下降,毛利率则连续3个季度环比上升。

资料来源:公司财报

资料来源:公司财报期间费用支出总额也从上季度开始环比下行。其中,营销费用较去年同期下降21%,占营收比重由上季度的11%大幅缩窄至6%。

从利润趋势看,净利润(Non-IFRS)同比在2021Q4开始筑底,截至当季同比负增长已连续两个季度收窄。

资料来源:公司财报

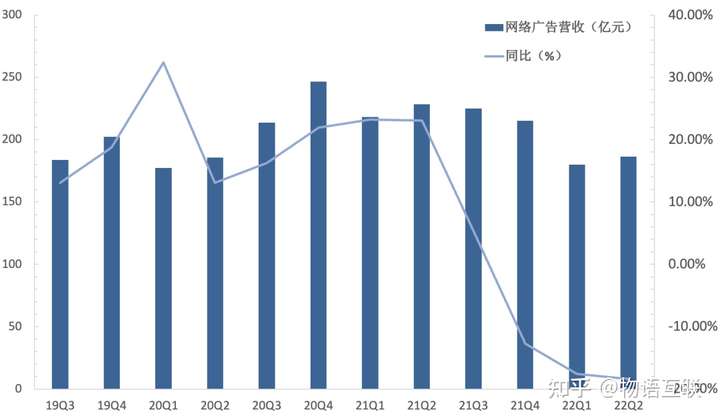

资料来源:公司财报但在营收方面,仍受制于宏观经济下行,其中网络广告影响最大。

财报显示,当季网络广告业务收入同比下降18%至186亿元,连续三个季度同比负增长,但环比微涨。

资料来源:公司财报

资料来源:公司财报这主要由于4、5月间一线城市受疫情影响,互联网服务、教育、金融等传统强广告需求领域需求疲软,导致整个互联网行业广告业务受到较大冲击。

今年二季度,阿里客户管理收入(主要是淘宝天猫平台的广告收入)同比下滑10%,相比一季度的零增长再次下探;百度一季度广告收入同比下滑4%,环比下滑17%。

但随着疫情消散,形势已有所改观。

据CTR最新发布的《2022 年H1 广告市场投放数据概览》,上半年中国广告市场(含互联网站)刊例花费同比下降11.8%。其中6 月广告花费同比/环比分别为-9.2%/+6.9%,延续了5 月的恢复趋势(5 月同/环比分别-24.1%/+9.5%)。

受宏观环境影响的还有游戏业务。财报表明,本季度本土市场游戏收入同比下降1%至318亿元,国际市场游戏收入同比下降1%至107亿元。

作为全球游戏行业的龙头,腾讯深受全球经济不振的影响。

安培分析公司的一份报告指出,游戏市场在连续7年增长后,预计在今年迎来首次下滑;GI分析师也表示,美国游戏市场已经连续7个月同比下滑。

截至6月的前三个月里,微软、索尼和任天堂等多家游戏巨头的业绩都令人失望。

另据《2022年1-6月中国游戏产业报告》,上半年中国游戏市场实际销售收入1477.89亿元,同比下降1.8%,游戏用户约6.66亿人,同比下降0.13%。

在存量市场阶段,“游戏对经济衰退免疫”说法不再成立,同时腾讯、网易两家已满一整年未获版号。

受此影响,包含游戏的增值服务业务同比微降,但收入占比依然达到53%。值得一提的是,视频号广告已成为微信生态商业化的“重要的机遇”。

目前视频号的总用户使用时长已超过朋友圈80%,总视频播放量同比增长超过200%,基于AI推荐的视频播放量同比增长超过400%,日活跃创作者数和日均视频上传量同比增长超过100%。

社交网络为腾讯提供流量基本盘,也是本季唯二正增长的业务版块。截至2022年6月末,微信及WeChat合并月活达12.99亿,同比增长3.8%,环比增长0.8%,单季环比净增1100万。

腾讯收费增值服务付费会员数同比增长2%至2.35亿,腾讯视频付费会员数在6月末达到了1.22亿,同期腾讯音乐付费会员数同比增长至8300万。

丰富的流量资源意味着较大的变现价值。业绩会上腾讯也表示,视频号未来有望超过朋友圈广告收入,但仍会将用户体验放在首位。

02优化转型仍是主线

2018年的“930”变革,最重要的战略方向是“拥抱产业互联网”,强化TOB能力,改变以消费互联网业务为主导的营收结构。

这一战略持续至今。

因此可以认为,本次正在发生或即将到来的变革,对上一个930是承继深化而非否定。所以优化转型仍是主线,寻求“有质量增长”则是主要特征。

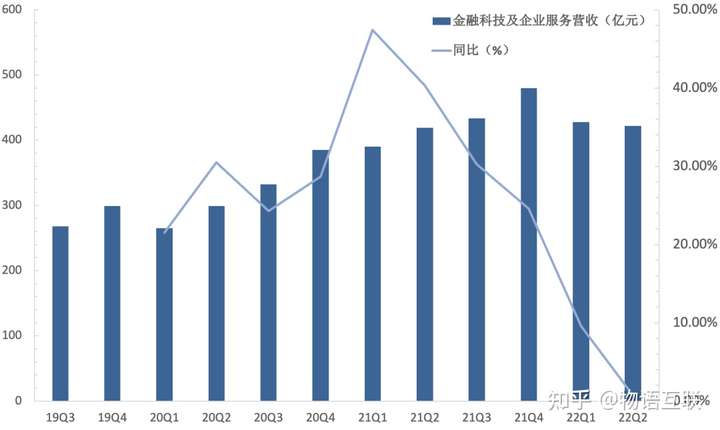

财报显示,金融科技及企业服务板块收入422.08亿元,整体营收占比32%,同比增长1%。相比其他版块,是为数不多的正增长。

资料来源:公司财报

资料来源:公司财报这说明腾讯“数实融合”速度正在加快,“优化营收结构”动作持续进行。

资料来源:公开信息

资料来源:公开信息这也是腾讯“降本增效”的指导准则:非核心业务跑不出来的,果断撤掉。当然,同样大幅收缩业务线的的还有阿里,百度、京东、字节等所有互联网大厂。

2022年,整个互联网行业都面临着“传统见顶、创新碰壁”的困境。年景好的时候,还能用赚钱项目背一背。收成不好,只好砍掉。

如腾讯以云计算为主的企服业务,自2018年腾讯开始发力以来,在IaaS层面长期重资本投入,大大拉低了总体毛利和净利率表现。

腾讯云在“全球27个地理区域,运营着70个可用区,合计超过100万台服务器,形成了全球化的分布式云计算底层能力”。

但一座数据中心造价动辄上百亿,投入可想而知。

在整个IDC应用场景中,阿里、腾讯、华为等互联网企业也是“东数西算”计划中迁移的主要角色。数据显示,中国数据中心下游主要应用于互联网厂商,占整体的60%。

长期以来,在具体云业务上,腾讯云一直是“亏本赚吆喝”,导致整个板块成本高企。

上季度,金融科技及企业服务板块成本同比增长11%,连续2个季度成本增速高于营收。不过本季同比下降只有1%,表明云项目主动缩减亏损项目,成本相应减少。

从业务重心看,未来腾讯将倾向于更擅长PaaS和SaaS,以求早日实现盈亏平衡。不过云计算也是企业技术能力成熟外溢的表现。AWS、谷歌、阿里云等皆是如此,腾讯云也不例外。

财报显示,本季腾讯研发投入150.1亿元,同比增长17%,占营收比重为9%。2019年以来,腾讯在研发上的投入已经累计超过1516亿元。

在“开源协同”和“自研上云”两大路线指引下,腾讯在AI、芯片、操作系统、服务器、边缘计算、量子计算等前沿领域不断取得突破。

如腾讯云计算机视觉能力跻身全球Top2 ,第四款7纳米芯片“玄灵”也将在年底流片。

腾讯研发已由应用层的开发,快速向基础设施底层建设转变。不但有能力支撑现有业务,更有为下一个产业周期做技术储备的意图。

而新一轮产业周期已经蠢蠢欲动。据IC Insights 统计,当前国际芯片龙头扩产,均以更先进制程(如5nm)为主。与此同时,5G全球布局速度也在加快,6G也初显轮廓。

03 “硬”将是周期主逻辑

种种迹象表明,腾讯上一个“930”变革,虽然实现了由C端向B端的跨越,但仅行至半途。下半场,或下一个930,腾讯将实现由软件应用向硬件终端的转变。

这符合硬科技创新的政策导向,也是腾讯定位为“数字化助手”的现实需求:硬件创新是突破“数实融合”瓶颈的必由之路。

双向传导之下,腾讯首先在投资上发生变化。自去年以来,密集出手芯片、机器人、新能源、自动驾驶、智能制造、工业互联网等多个硬科技子行业。

如光伏独角兽协鑫光电,电池独角兽巨湾技研,智能驾驶软件开发商零念科技、机器人影刀RPA、量子计算公司IQM;芯片领域,除了燧原科技,还有DPU云豹智能、GPU的摩尔线程、交换机芯片的云合智网、DRAM厂商长鑫存储、光舟半导体等等。

据PEDATA MAX数据,截至今年8月,腾讯投资了超30家公司,其中硬科技项目过半。

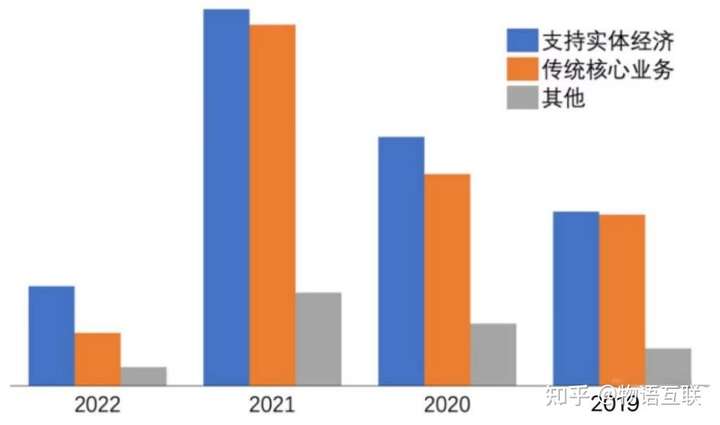

另有数据表明,2019年至2022年5月18日,腾讯围绕高端制造、汽车交通等实体经济的投资总数,占到同期投资总数的47%,超出传统核心业务相关投资6个百分点。

但对腾讯而言,比投资更具周期意义的是亲自下场,这和“C端转向B端”几乎具有同等战略意义。这个问题,相信马化腾一直在思考。

2015年,首届互联网大会上马化腾回答“谁会颠覆微信”时,曾表示,“最大的决定性根源就在于互联网信息终端的演变。”

他认为,“几乎每20年,终端演变会对整个信息业态甚至对整个经济业态产生一个重大转变。我们在思考下一代的信息终端会是什么呢?汽车还是穿戴设备?甚至是AR、VR这些虚拟现实技术和增强现实技术?”

其实,这也决定了下一个周期到来的时候,腾讯能否站稳。

于是,多年来,围绕着这个“终端”,腾讯开始了一系列的技术生态布局,最终于今年成立了XR部门。

综合马化腾早年的思考来看,这些布局绝不是闲棋冷子,前期意图收购某AR硬件厂商,也体现了其“软硬一体化”共进的战略意图。

这里的核心逻辑是,腾讯多年来积累的研发专利需要硬件承载变现。本次财报显示,截至2022年6月30日,腾讯在全球主要国家和地区专利授权数量超过2.7万件。其中,发明专利占比超过90%。

这些专利技术,其实比视频号更值得变现,也更具产业价值,更是腾讯本质意义上的新增量,当然难度更大。不过可以和视频号互补,分别代表当前的钱“景”与未来的前景。

仅就XR头显而言,高端制造、传统产业、智能座舱、AI医疗等腾讯重点发力领域,就有大量应用场景。

能否在这些领域对现有应用形成新的代际,腾讯需要用“AI+硬件”来证明自己。同时也可以弥补目前的产业生态,不在任何实体经济产品、物料供应链上的遗憾。

另一个是微信的地位看似巩固,无论是字节嫡系的“多闪”、“飞聊”,还是小米的“米聊”,以及昙花一现的“子弹短信”,甚至飞信,都未曾对其构成实质性威胁。但实际上危险从未远离。

从全球竞争格局来看,脸书凭借英语的天然优势以及并购,形成了Facebook+Ins+WhatApp+Messenger的组合,合计拥有超过30亿用户,在全球社交领域是绝对的龙头。

腾讯虽将华语圈用户尽数收下,也只能屈居次席。未来不管是微信向全球挺进,或中国开放社交市场WhatApp进入国内,二者必有一战。

同时Data.ai发布的数据显示,从全球下载量和消费者支出来看,Instagram,TikTok领 先,视频应用则是TikTok领先。

截止2022年一季度,TikTok在全球的用户数量接近14亿,预计今年底能达到18亿。所以,由“短视频社交”到“聊天社交”,字节只缺一个有效的转换路径。

也许,字节积极布局元宇宙的缘由正在于此,正如Meta意图用VR取代手机一样。

Welshmen XR数据显示,今年二季度全球VR出货量达到233万台,同比增长31%。而联想、创维近期已推出VR,Pico、Meta、苹果新品也在路上。

事实上,留给腾讯的时间已经不多了。当然,腾讯硬件的突破方向也可能是机器人,毕竟这是目前可以看到的AI+硬件的终极形态,腾讯在相关领域技术水平也处在世界前列。

但下一代硬件终端的演变,终归还需要一个GPT(通用目的技术)的引领。这是重大技术变迁中的关键引领技术,其非常态的“创造性破坏”能让整个社会生产从既有的范式里走出来。

目前看这个GPT技术,很有可能就是人工智能。那么,突破人工智能规模商用与技术发展瓶颈的,会是腾讯么?还是某个未知的对手?

也许,这个谜底,将在腾讯下一个“930”变革中,找到答案。